Fidelity: Kezd visszatérni a kereslet a kínai ingatlanpiacra

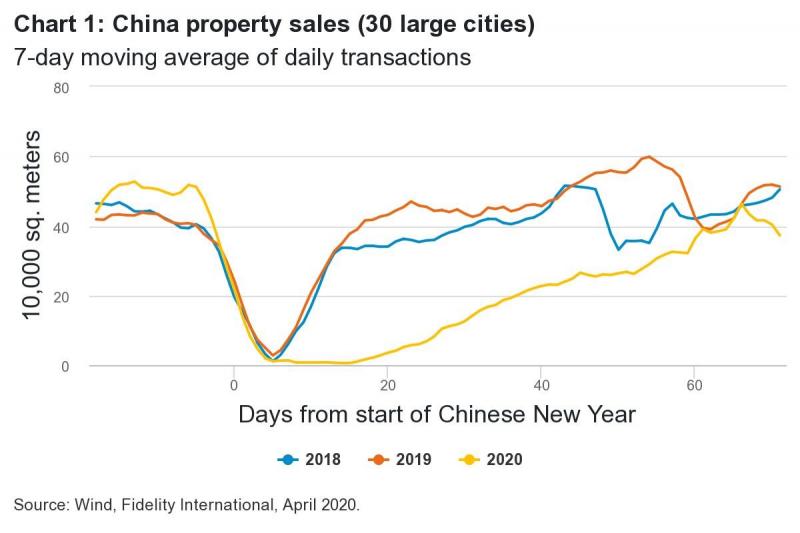

Bár a koronavírus miatti karantén tetőpontján, februárban a nagyobb kínai városokban eladott lakások száma az előző évihez képest 90%-os csökkenést mutatott, mára mindössze 30%-kal marad el a szokásostól.

A hónapokra hibernált kereslet most lassan kezd megjelenni a piacon. A Kínában az emberek továbbra is saját tulajdonú otthonról álmodnak, a Fidelity International szakértői úgy látják, az új építésű lakások piaca a vártnál gyorsabb ütemben kezd magához térni, ennek pedig komoly hatása lesz a belföldi keresletre és a makrogazdasági kilátásokra is.

1. grafikon: Kína ingatlanpiaca (30 nagyobb város példáján)

A napi tranzakciószámok hétnapos mozgó átlaga

Függőleges tengely: 10e m2; Vízszintes tengely: Napok száma a Kínai Újévtől számítva Forrás: Wind, Fidelity International, 2020. április

Ahogy a középosztály erősödik és az emberek jobb és jobb munkalehetőségeket és orvosi ellátást igényelnek, a nagyobb városok hosszú távú népességnövekedése minden bizonnyal továbbra sem fog lassulni. Az ingatlanfejlesztők erre úgy reagálnak, hogy a Sencsenhez, Nancsinghoz és Hangcsouhoz hasonló városok felé fordítják a figyelmüket, melyekben az újonnan indított lakóingatlan-projekteket a COVID-19 járvány ellenére is fél nap alatt elkapkodták. Több jel is arra utal, hogy egyes ingatlanfejlesztők már a következő fellendülési ciklusra számítanak.

A Csengduban és Pekingben a közelmúltban megtartott telekárveréseken a fejlesztők alaposan felhajtották az árakat. A Fidelity arra számít, hogy először a nagyobb, fejlettebb kínai városok fognak magukhoz térni, mivel ezek ingatlanpiaca sokkal jobban teljesít, mint a kisebb, kevésbé fejlett városoké, ahol 20-30%-os engedménnyel kínálják az ingatlanokat. Bár jelentős ösztönzőkre és hirtelen fellendülésre egyelőre nem lehet számítani, az ágazat teljesítményének enyhe javulása nagyon is valószínű.

Gazdasági hatások

Az ingatlanpiaci felpattanásból a gazdaság más területei is profitálhatnának. Bár az ágazat relatív hozzájárulása az utóbbi években csökkenő tendenciát mutatott, az ingatlanpiac ma is a kínai GDP nagyjából 7%-át adja, a kapcsolódó beruházásokkal együtt pedig ez az arány 17%.

Kína acélfogyasztása a legmagasabb a világon, és e fogyasztás nagyjából harmada az ingatlanberuházásokhoz kapcsolódik. Az acél iránti kereslet mostanra visszatért a januári Holdújév előtti szintre, de a Fidelity szakemberei úgy vélik, ennek fő oka a raktárkészletek újbóli feltöltése, és nem az építőipar által támasztott kereslet, melynek a következő negyedévekben tovább kell nőnie ahhoz, hogy felszívja ezt az ismét rendelkezésre álló mennyiséget.

A gazdaságpolitika támogató, de megfontolt

A hatalmas ár-anomáliákban lehetőségek rejlenek

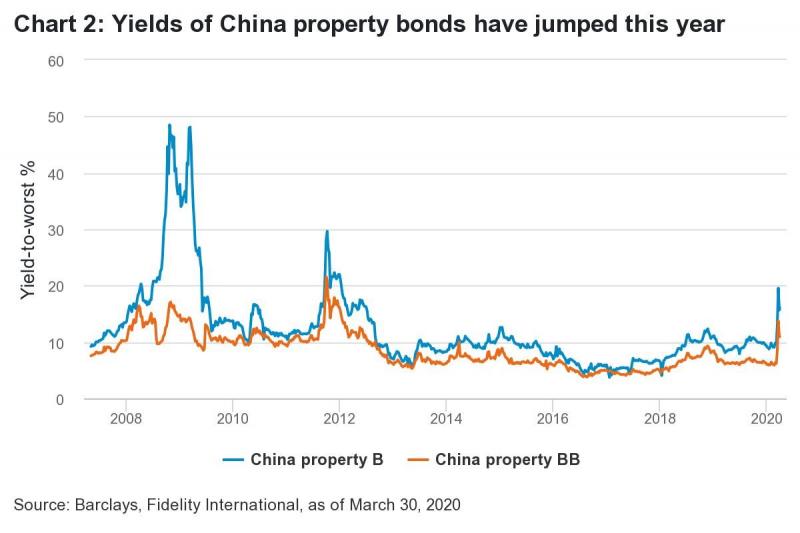

2. grafikon: A kínai ingatlankötvények hozama idén megugrott

Kék: B minősítésű kínai ingatlankötvények; Narancs: BB minősítésű kínai ingatlankötvények

Függőleges tengely: Yield-to-worst hozam (%) Forrás: Barclays, Fidelity International, 2020. március 30-i állapot

Diszkont kontra fundamentális adatok

Ezzel szemben a kínai onshore piacon az ingatlankötvények historikusan nyomott szinteken forognak. Ez azt jelenti, hogy hatalmas hozamkülönbségek vannak az onshore és az offshore papírok között, akár ugyanattól a kibocsátótól is, ami ritka lehetőséget kínálhat a befektetőknek. A közelmúltban egy jó minőségű, BB-minősítésű kibocsátó esetében 500, a hitelgörbe egy lejjebbi pontján pedig 1300 bázispont körüli onshore/offshore különbséget tapasztaltunk, bár ezek azóta valamelyest szűkültek.

Eközben − kibocsátói szemszögből nézve a helyzetet − az ingatlanfejlesztők az alacsony hazai finanszírozási költségeket a likviditási tartalékaik feltöltésére használhatják ki, ami enyhíthetné az külföldi kötvénytulajdonosok aggályait.

Az év hátralévő részében az offshore kötvények lejáratkori finanszírozása már jórészt előre megoldott, az onshore finanszírozáshoz való hozzáférés javuló tendenciát mutat, a gazdaságpolitika pedig továbbra is támogató. A fundamentális adatok alapján nem sok értelme van annak, hogy az offshore kötvények ilyen diszkontált szinteken forogjanak.

Általánosságban a Fidelity szakemberei úgy látják, hogy az ágazatra sem a túlzott mértékű tőkeáttétel, sem a kiterjedt csődhullám veszélye nem jellemző. Az utóbbi években a kínai tőkeáttétel-csökkentési törekvésekkel összhangban mind az onshore, mind az offshore piacokon szigorúan szabályozzák a növekvő pénzeszköz-felhalmozást.

További, előremutató katalizátorként foghatók fel a maguk által a vállalatok által kezdeményezett részvény-visszavásárlási programok, melyek bőséges likviditást és a piaci fundamentális adatokba vetett bizalmat jeleznek. Már több kibocsátó is bejelentett ilyen visszavásárlási programot, és számuk várhatóan a jövőben tovább nő majd. Ezek elsősorban rövid lejáratú kötvényeket érintettek, melyeket a kibocsátó diszkontáron vásárolhat vissza, és azonnal profitot realizálhat, ahelyett, hogy néhány hónappal később teljes áron kelljen visszafizetnie a hitelt.

A legfontosabb kockázat, amelyre oda kell figyelni, a COVID-19 járvány elhúzódása a többi országban, vagy egy második hullám Kínában, amely miatt további kijárási tilalomra lenne szükség. Az is előfordulhat, hogy az ország vezetésének az ingatlanszektorhoz való óvatos hozzáállása miatt a gazdaságpolitika csak lassan reagál az eseményekre. Ha a gazdaságpolitikai lazítás nem érkezik meg a várakozásoknak megfelelő tempóban, a fundamentális adatok ismét romolni kezdhetnek.

A makrogazdasági kihívások ellenére még mindig bőven kínálkoznak lehetőségek az erős mérleggel, olcsó finanszírozási lehetőségekkel, magas működési hatékonysággal rendelkező és a nagyobb, fejlettebb városokat megcélzó ingatlanfejlesztők számára. A következő hónapokban nagy valószínűséggel normalizálódhat az eddig elfojtott kereslet, ami látványos teljesítményre sarkallhatná az ilyen vállalatokat.

– egészíti ki Al Hilal.